Danskernes pensionsopsparinger vokser. Vi har nu næsten 5.000 mia. kr. stående i pensionsordninger. Men sparer du rigtigt op til pension?

Rekordmange pensionsmillionærer

Der har aldrig før været flere danskere med over end en million kroner i pensionsopsparing. Ved udgangen af 2024 havde 1.051.857 personer rundet millionen, og tallet er sandsynligvis endnu højere i dag, da både indbetalinger og afkast har været positive i 2025.

Antallet er mere end fordoblet på ti år, men udviklingen er ikke jævn. I 2022 faldt antallet af pensionsmillionærer midlertidigt, da stigende renter og faldende aktiekurser satte værdierne under pres. Men tendensen er klar, og danskerne har nu tilsammen næsten 5.000 milliarder kroner stående i pensionsopsparinger.

Pensionsmillionærer fordelt på alder

| 2014 | 2019 | 2024 | |

| Alle over 18 år | 493.165 | 787.836 | 1.051.857 |

| 18-24 år | 12 | 26 | 19 |

| 25-29 år | 14 | 17 | 48 |

| 30-34 år | 250 | 295 | 397 |

| 35-39 år | 2.456 | 3.890 | 6.114 |

| 40-44 år | 15.461 | 28.383 | 37.277 |

| 45-49 år | 46.799 | 80.514 | 103.910 |

| 50-54 år | 75.106 | 128.272 | 163.072 |

| 55-59 år | 101.021 | 156.337 | 198.359 |

| 60-64 år | 103.834 | 158.406 | 203.233 |

| 65-69 år | 86.760 | 114.967 | 167.059 |

| 70-74 år | 42.108 | 76.445 | 93.875 |

| 75-79 år | 12.927 | 29.810 | 58.051 |

| 80-84 år | 4.852 | 8.189 | 16.823 |

| 85-89 år | 1.299 | 1.945 | 2.968 |

| 90 år og over | 223 | 309 | 627 |

Personer med en pensionsopsparing på 1 mio. kr. eller mere. Tal fra Danmarks Statistik og Danicas beregninger (der er foretaget afrundinger). Kilde: Aldrig har der været så mange pensionsmillionærer: Se, hvor stor din opsparing skal være | Penge | DR

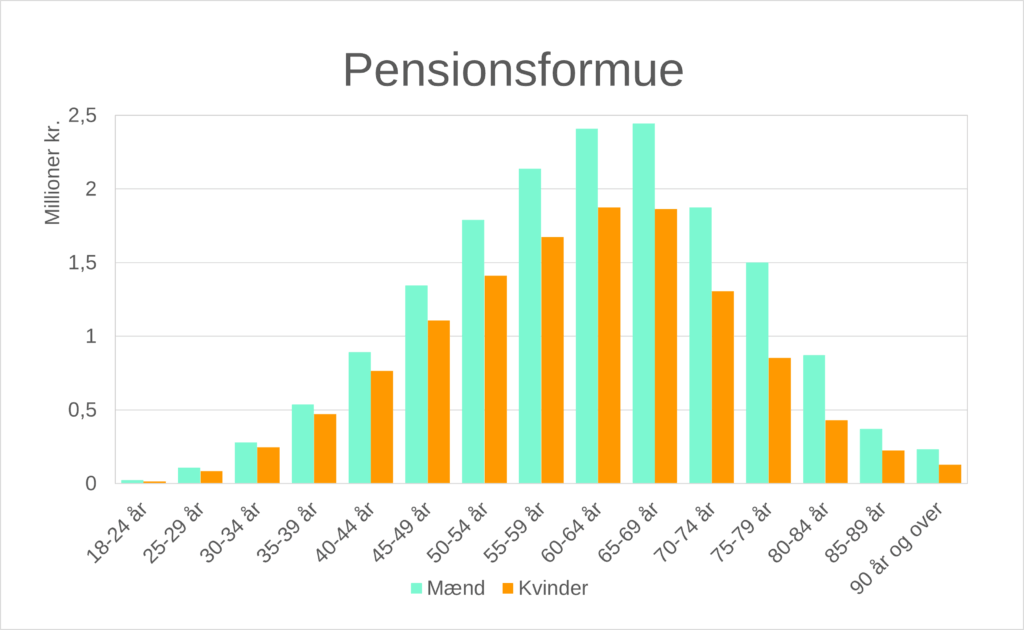

Mænd sparer mere op end kvinder

Der er tydelige forskelle mellem kønnene. 56 % af pensionsmillionærerne er mænd, mens kun 44 % er kvinder. Det er der tre årsager til: mænd tjener mere, kvinder tager mere barsel og deltidsarbejde, og kvinder investerer mere forsigtigt.

Flere mænd vælger høj risiko i deres pensionsinvesteringer. I 2023 valgte 20 procent af nye mandlige kunder hos Danica høj risiko, mod kun 13 procent af kvinderne. Den højere risiko har givet bedre afkast og dermed større opsparinger.

Pensionsformuer fordelt på alder og køn

Kilde: Danmarks Statistik, tal fra 2024 | Aldrig har der været så mange pensionsmillionærer: Se, hvor stor din opsparing skal være | Penge | DR

Pensionssystemet diskriminerer kvinder – Finanshuset Fredensborg

Hvor meget skal du spare op til pension?

Pensionsselskabet Danica anbefaler, at du planlægger med en udbetaling svarende til 80 % af din lønindkomst. Selskabet har regnet på, hvor meget du skal have sparet op på pensionstidspunktet for at få en samlet udbetaling fra pensioner og folkepension på 80 % af din lønindkomst.

Tommelfingerregel for pensionsopsparing

| Årsløn før skat | Krav til pension |

| 300.000 | 1.650.000 |

| 400.000 | 2.900.000 |

| 500.000 | 4.450.000 |

| 600.000 | 6.200.000 |

| 700.000 | 7.450.000 |

| 800.000 | 8.700.000 |

Så stor pensionsopsparing skal du have, når du går på pension, for at dine udbetalinger svarer til 80 % af din lønindkomst. Der er taget udgangspunkt i pensionering som 69-årig og en folkepensionsalder på 69 år. Beregninger: Danica. Kilde: Aldrig har der været så mange pensionsmillionærer: Se, hvor stor din opsparing skal være | Penge | DR

Pas på tab ved forkert opsparing

Selvom det er godt og nødvendigt at spare op til pension, skal du passe på med at spare for meget op i pensionsordninger. Det er der flere grunde til, men det vigtigste er, at du er opmærksom på skatten, når du sparer op. Det, der betyder noget, er opsparingen efter skat, fordi du ikke kan bruge pengene, før du har betalt skat af dem.

Sparer du eksempelvis op i pensionsordninger, hvor udbetalingen ligger i topskat, kan du sandsynligvis få mere ud af at spare op på en anden måde. I det tilfælde er det ofte bedre at spare op i ejerbolig eller sommerhus end i en pensionsordning.

En anden faktor, der påvirker din opsparing negativt, er modregning i folkepensionens pensionstillæg. Betaler du eksempelvis bundskat af sidst tjente krone, skal du passe meget på med at spare op i pensioner, hvor udbetalingen vil blive modregnet. Det kan føre til tab af opsparing i forhold til andre måder at spare op på.

Vær også opmærksom på, at livsvarige livrenter kan være en dårlig forretning, hvis du er så uheldig at leve kortere end gennemsnittet. Overvej om du opsparing i frie midler eventuelt er bedre for dig.

Færre udgifter som pensionist

Danicas anbefalinger til, hvor meget du skal spare op, vil give dig en udbetaling fra pensionsordninger på 80 % af din slutløn (før skat). Det vil være for meget for mange mennesker, da en del udgifter falder bort, når du bliver pensioneret.

Eksempelvis vil disse og flere andre udgifter falde eller helt forsvinde når du går på pension:

- Arbejdsmarkedsbidrag af pensioner, der udbetales (8%). Bruttotal er efter arbejdsmarkedsbidrag.

- Låneydelser – hvis lån bliver mindre, fuldt afdraget eller omlagt til afdragsfrit lån.

- Udgifter til biler, hvis I kan nøjes med en bil i stedet for to.

- Andre udgifter – A-kasse, fagforening, ulykkesforsikring (efter 75 år), transportudgifter mv.

- Indbetaling til pensioner (dog ikke aldersopsparing), da du jo skal bruge dine penge.

- Rådighedsbeløbet vil sandsynligvis falde lidt over tid. Du bruger sandsynligvis flere penge, når du er 69, end når du er 89.

Råd om opsparing til pension

Alt dette afhænger naturligvis meget af dine individuelle forhold. Som tommelfingerregel er det en fordel for dig at spare op i løbende pensioner op til topskattegrænsen, hvis du betaler topskat af sidst tjente krone. Topskattegrænsen hæves i 2026.

Du kan ligeledes med fordel indbetale til løbende pensioner, hvis du betaler bundskat af sidst tjente krone, og du ikke bliver modregnet i folkepensionens pensionstillæg. Dette ændrer sig i 2026, når den nye mellemskat indføres.

Det er bedst at have en kombination af fast ejendom, pensionsordninger og lidt frie midler. Det giver de bedste betingelser for at optimere privatøkonomien i forhold til afkast, skat, risiko, likviditet og omkostninger.

Konklusionen er, at anbefalingen om et opsparingsmål, der sikrer udbetalinger fra løbende pensionsordninger op til 80 % af slutindkomsten er alt for højt! Du bør i stedet for planlægge din opsparing ud fra dit ønskede forbrug og ud fra et nettotal (efter skat) for din formue.

Brug vores pensionsberegner, og få et overslag, om du sparer for lidt eller for meget op.

Uens pensioner

Hvis du eller din ægtefælle har mindre pensionsopsparing end den anden, kan det ofte afhjælpes med en ægtepagt. Forskelle i pensionsopsparing er som regel ikke økonomisk optimalt, fordi I så ikke kan tage højde for forholdene nævnt ovenfor.

Hvis en af jer har tjenestemandspension kan det gøre det besværligt at dele, men så kan delingen foregå i andre formueaktiver.

Få en uforpligtende samtale om deling af pensioner med chefjurist Jan Juul Jørgensen.

Få juridisk rådgivning der sikrer økonomien

Spar rigtigt op til tidlig pension – Finanshuset Fredensborg