USA’s tech-aktier står for over en fjerdedel af den globale markedsværdi. Det giver øget risiko i globale indeks. Her er 5 fif til at imødegå det.

Globalt skæv vækst

Som formuerådgiver møder jeg ofte investorer, der glæder sig over de flotte afkast de seneste år. Verdensindekset har leveret et historisk stærkt afkast, og særligt de amerikanske tech-aktier har været motoren de seneste 10–15 år.

Men netop dette udgør en risiko, som mange private investorer undervurderer. Afkastet er i stigende grad drevet af ganske få aktier. Tech-sektoren har altid haft store udsving, og selv om dagens selskaber er mere profitable end under dotcom‑boblen, er koncentrationen historisk høj.

Dermed er det globale indeks, som burde være bredt og risikospredt, blevet mere sårbart og mindre balanceret i sin risikoprofil.

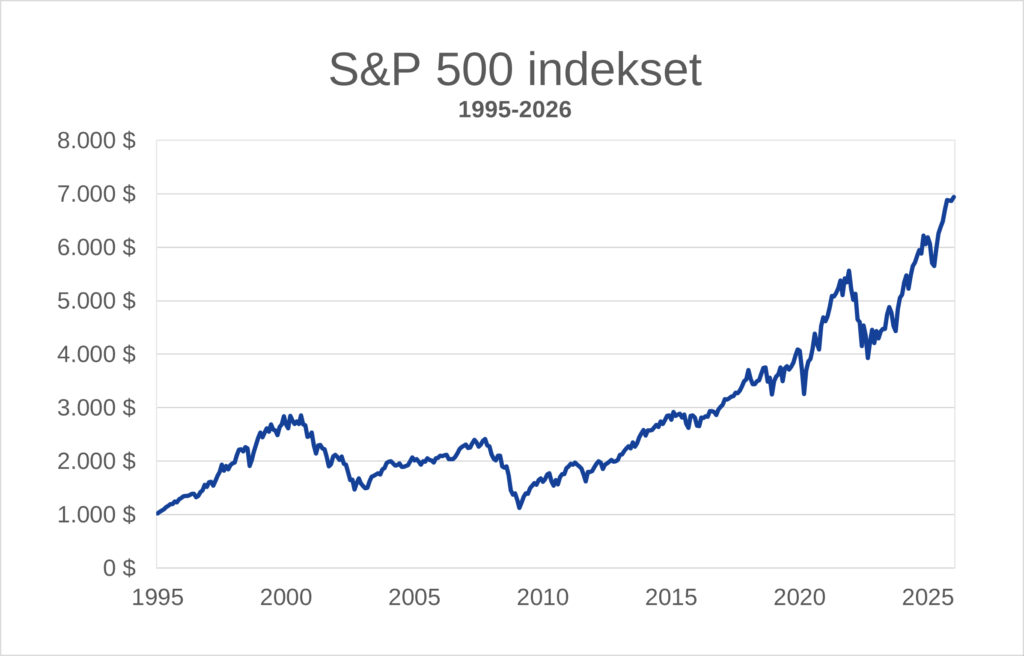

S&P 500-indekset januar 1995 – januar 2026. Kilde: S&P 500 – 100 Year Historical Chart | Macrotrends

Tech-aktiernes historiske udvikling

Techsektoren har de seneste 30 år været gennem af voldsomme udsving. I slutningen af 1990’erne så vi dotcom-boblen, hvor selskaber uden reel indtjening blev handlet til ekstreme priser. Da boblen bristede omkring år 2000, faldt Nasdaq-indekset med omkring 75 % fra top til bund. Mange private investorer fik en hård lærestreg i, at ”fremtidens teknologi” også kan blive prissat for optimistisk.

Siden finanskrisen i 2008 har vi set en ny, mere moden tech-bølge. Denne gang er det ikke tomme visioner, men ekstremt profitable platformsselskaber, der driver udviklingen med cloudtjenester, e-handel, sociale medier, AI og digitale økosystemer. Det har skabt enorme værdier – men også en koncentration af markedsværdi, som vi sjældent har set historisk.

Risiko for en AI-boble – Finanshuset Fredensborg

The Magnificent Seven

Udtrykket “the magnificent seven” bruges om de syv amerikanske tech-giganter:

- Apple

- Microsoft

- Alphabet (Google)

- Amazon

- Nvidia

- Meta (Facebook)

- Tesla

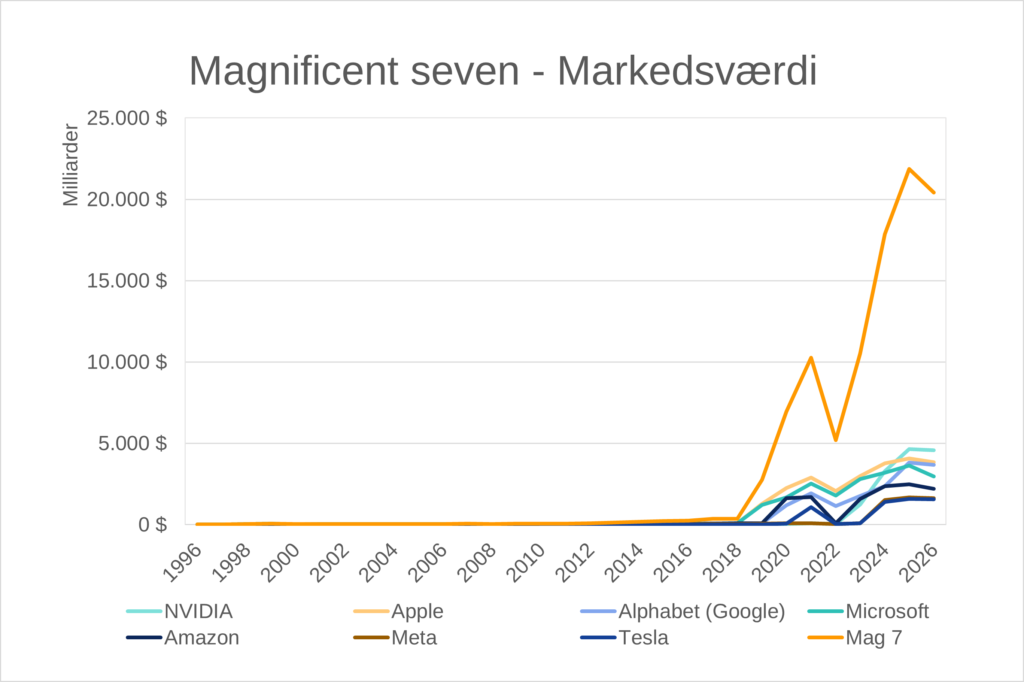

Disse syv aktier har i perioder stået for langt over halvdelen af afkastet i det amerikanske S&P 500-indeks – og en meget stor del af fremgangen i det globale aktieindeks (MSCI World). I nogle år har de syv selskaber tilsammen udgjort omkring 25–30 % af hele verdensindeksets samlede markedsværdi, selv om de kun repræsenterer 7 ud af mere end 1.500 selskaber i indekset.

Markedsværdi af The Magnificent Seven 1996-2026. Kilde: Companies ranked by Market Cap – CompaniesMarketCap.com

Det betyder, at stigninger i verdensindekset i høj grad skyldes udviklingen i disse få aktier. Resten af markedet har i perioder leveret langt mere beskedne afkast. På den måde er det globale aktiemarked blevet “usystematisk” i sin risikoprofil: Det globale indeks ligner på papiret meget høj spredning – men er i realiteten stærkt afhængigt af udviklingen i meget få selskaber.

AI-boble truer aktiemarked – Finanshuset Fredensborg

Global spredning er ikke nok

Det er let at tro, at du har en meget stor spredning i porteføljen, hvis du har en global ETF eller en bred indeksfond. Men hvis en væsentlig del af dit afkast og din risiko, afhænger af 7 aktier i én sektor i ét land, er du mere sårbar. Det gælder f.eks. i forhold til

- regulatoriske indgreb i USA,

- teknologiske skift (fx hvis AI ændrer konkurrencebilledet hurtigere end forventet),

- politiske konflikter,

- eller bare skuffende indtjening hos nogle få giganter.

Hvis the magnificent seven skulle få en længere periode med modvind, vil din globale portefølje reelt falde sammen med dem – også selv om du tror, at du er bredt investeret.

Den rigtige risiko i porteføljen – Finanshuset Fredensborg

5 råd til at sprede din globale risiko

Mit råd er ikke, at du fravælger tech-aktier eller aktier fra USA. Det vil være urealistisk og historieløst. Men jeg anbefaler, at du arbejder bevidst med at modgå koncentrationsrisikoen. Her er 5 måder du kan gøre det på.

1. Supplér verdensindekset med bredere risikospredning

Overvej fonde eller ETF’er, der er ligevægtede (equal weight) eller sektorbalancerede, så de største selskaber ikke automatisk fylder mest.

2. Øg andelen af andre aktivklasser

Obligationer, realkreditobligationer, eventuelt alternative investeringer og kontanter giver ikke samme afkastpotentiale – men de dæmper udsvingene, når aktiemarkedet er koncentreret og sårbart.

3. Regional og tematisk spredning

Overvej investeringer i Europa, Japan og udvalgte emerging markets samt sektorer, der ikke er tech-dominerede, fx sundhed, forsyning og infrastruktur.

4. Rebalancér systematisk

Når tech og USA fylder mere og mere i porteføljen på grund af kursstigninger, bør du aktivt tage lidt gevinst og flytte midler til områder, der fylder mindre. Det føles ofte forkert i medvind – men er sund risikostyring.

5. Kend din reelle risiko – ikke kun den teoretiske

Jeg oplever mange investorer, der tror, de har middel risiko, men i praksis ligger meget tæt på høj risiko, fordi porteføljen er koncentreret om få globale vindere.

Tilpas din risiko i porteføljen – Finanshuset Fredensborg

Tid til at handle

Tech-aktiernes historiske himmelflugt har skabt store formuer – og vil formentlig fortsat være en vigtig del af fremtidens vækst. Men netop fordi afkastet i så høj grad er drevet af syv amerikanske selskaber, er det globale aktiemarked blevet mere sårbart, end mange tror.

Min opgave som formuerådgiver er ikke at forudsige kursbevægelser – men at hjælpe dig med at bevare din formue, også den dag opturen vender. Det betyder ikke, at du skal gå ud af markedet. Men det er vigtigt at du forstår, hvor risikoen reelt ligger – og tør handle på det, mens udviklingen i markedet stadig er positiv.