Tilpas din risiko i porteføljen

Få enkelte aktier stod for en stor del af afkastet i markedet i 2023. Det kan have ændret risikoen i din portefølje. Sådan tilpasser du risikoen i porteføljen i 2024.

Gode spørgsmål til porteføljen i 2024

Det kan være fristende at jage afkast i markedet, og det er særligt fristende, i perioder som nu, hvor få selskaber leverer en stor del af afkastet. I forhold til disse få selskaber blegner alle andre investeringer.

Sådan fungerer værdipapirmarkedet dog ikke. Investeringer, der var gode i går, kan være dårlige i dag. Den aktie, som gav det store afkast i 23, kan blive den dårligste i 24. Historisk afkast forudsiger ikke fremtidigt afkast – den sammenhæng bør få dig til at standse og se på din portefølje med jævne mellemrum.

Har du for mange Novo Nordisk-aktier? Har du for mange aktier i ”The Magnificent Seven” (Alphabet, Amazon, Meta, Tesla, Nvidia, Apple og Microsoft)? Er risikoen i din portefølje blevet usystematisk?

Det er disse spørgsmål, du bør stille dig selv i den nuværende situation. Din risikoprofil kan have ændret sig betydeligt i løbet af 2023. Det kan være i forholdet mellem aktier og obligationer, og i hvor stor en andel enkelte aktiepositioner udgør af porteføljen.

8 exceptionelle aktier i 2023

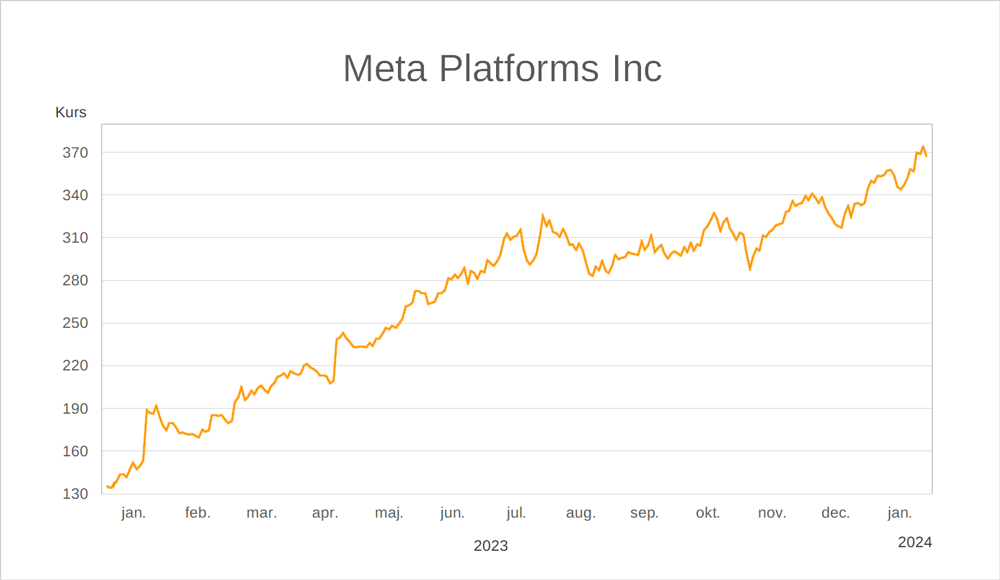

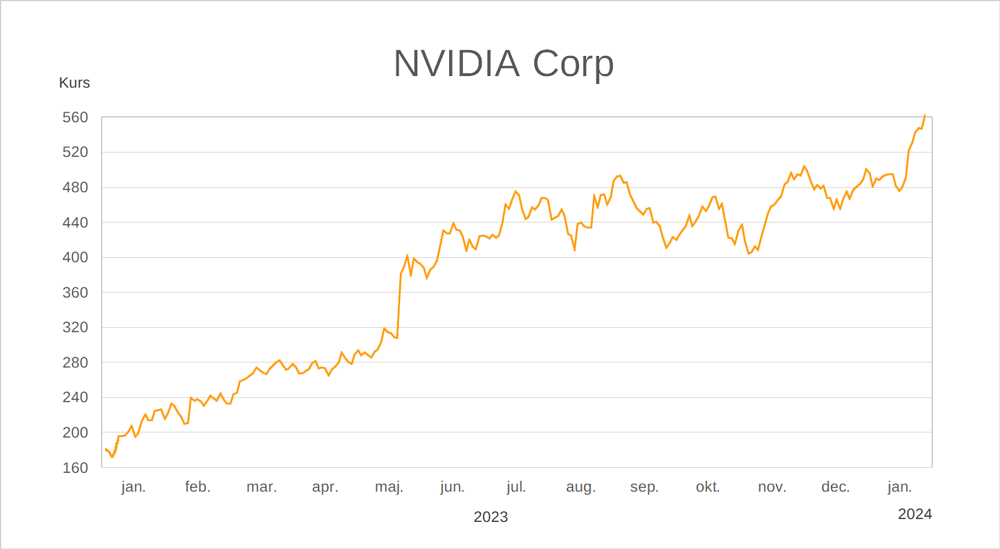

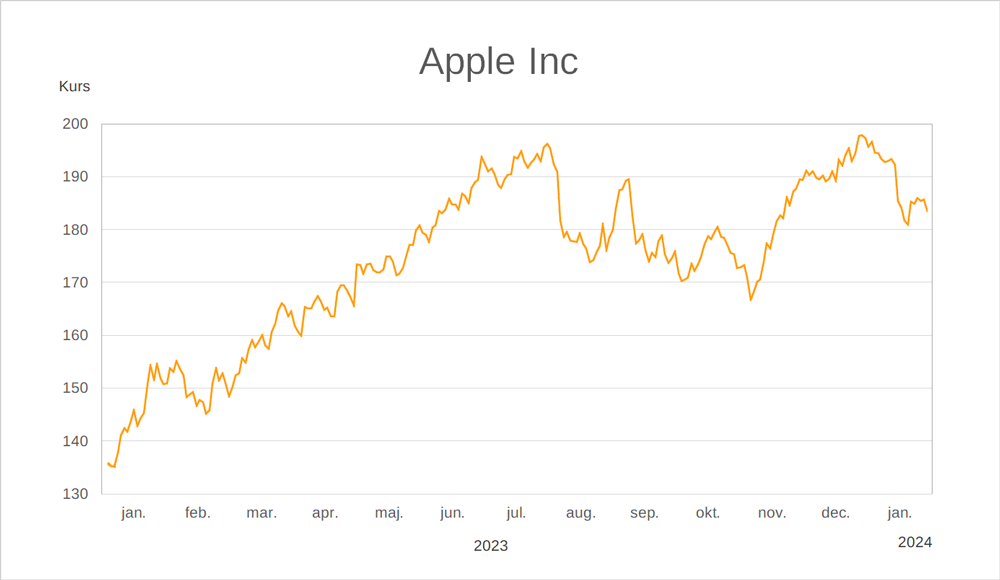

NASDAQ aktiekurs, 17. januar 2023 – 17. januar 2024. Kilde: Microsoft Bing og Google Finance.

Som det fremgår, er de 8 aktier steget betydeligt i løbet af året og udgør derfor nu en væsentlig større værdi i de fleste porteføljer, hvor de indgår. Dermed kan de som enkelt-aktier være blevet en stor risiko i din portefølje, hvis du ikke har solgt ud af dem i løbet at året.

Investering i aktier – Finanshuset Fredensborg

Aktiestigning og risiko – et eksempel

En aktie, der sidste år udgjorde 5 % af værdien af din portefølje er steget og udgør nu 10 % af den samlede værdi. Du er nu eksponeret med 10 % af din opsparing i denne ene aktie. Sker der det, at selskabet går konkurs (uanset hvor lille risikoen synes at være), betyder tabet, at du går glip af hele dit afkast dette år (i et år med normalt afkast).

Denne type risiko kan desuden være specifik for selskabet. Det vil sige, at det er en usystematisk risiko, som ikke har med udviklingen i markedet at gøre.

En aktie behøver dog ikke gå konkurs for at vise sig som en stor risiko. Det kan også være, at kursudviklingen på aktien går mod markedet. Det er sket for mange store likvide aktier i 2023.

Tilpas risiko i porteføljen

Er risikoen i din portefølje steget i 2023, er løsningen måske at sælge aktier og købe obligationer. Obligationsmarkedet udviklede sig positivt i 2023, ikke mindst fordi inflationen faldt. I øjeblikket kan du få en fornuftig rente med en meget lav kreditrisiko i bestemte markeder, f.eks. når det gælder realkreditobligationer.

Du skal stadig have aktier i porteføljen, du skal bare ikke have for få eller for mange af de enkelte aktier. Derfor kan du overveje at tage investeringsforeninger eller ETF’er (med lave omkostninger) ind i porteføljen.

Vær rationel og stabil, i dine valg af risiko. Er du til lav risiko, skal du ikke vælge høj risiko, fordi markedet ser gunstigt ud. Er du omvendt til høj risiko, bør du ikke vælge lav risiko, fordi du har tab på en aktie.

Sådan skal du investere i obligationer – Finanshuset Fredensborg