Ejendomsskat er en væsentlig omkostning ved at eje din bolig. Men at have din egen ejerbolig er alligevel bedst i længden. Alternativet er nemlig dyrere.

Høj ejendomsskat er ikke altid et problem

Der er stor forskel på ejendomsskatten i Nordsjælland og Vestjylland eller på Lolland. Forskellen kan være mange tusinde kroner om måneden for tilsvarende huse i forskellige dele af landet. Alligevel er det bedre for formuen at betale den høje ejendomsskat i Nordsjælland end en lavere ejendomsskat andre steder.

Det skyldes, at værdien af en bolig i Nordsjælland vokser hurtigere end andre steder, så du alligevel bliver rigere trods højere ejendomsskat. Og da ejendomsavance på din bolig hører under parcelhusreglen, er gevinsten ovenikøbet skattefri.

Parcelhusreglen siger kort fortalt, at værdistigning på din bolig, i den tid du har ejet den, er skattefri, hvis grunden er mindre end 1400 m2 eller ikke kan udstykkes. Det er en stor fordel, da den ellers beskattes ret hårdt som kapitalindkomst.

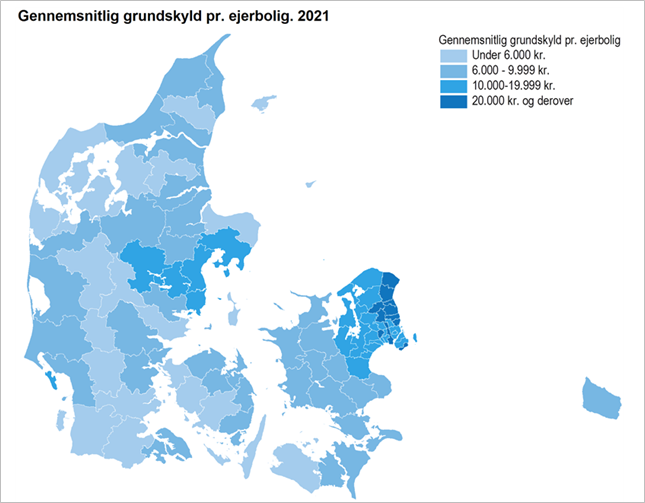

Den gennemsnitlige grundskyld pr. ejerbolig 2021. Ejerbolig forstås i denne sammenhæng som en-, to- og trefamiliehuse, ejerlejligheder og sommerhuse. Landbrugs-, udlejnings-, erhvervs- og offentlige ejendomme er ikke medtaget. Kilde: Nyt fra Danmarks Statistik – stor forskel på grundskyld.

Nyt system til ejendomsskat

Det nye ejendomsskattesystem, der efter planen skal begynde og sende nye vurderinger ud i løbet af det kommende år, vil ændre regler og betingelser for beregning af ejendomsskat. De fleste boligejere, særligt i vækstområder, vil efter vores vurdering få en stigning, når de nye principper helt er implementeret – aktuelt planlagt til 2024. Det nye system baserer sig på reelle handelspriser – plus/minus 20 %.

I lovteksten fremgår det, at

”ved vurderingen af en ejendom ansættes den forventelige kontante værdi i fri handel for en ejendom af den pågældende kategori under hensyn til alder, størrelse, beliggenhed og øvrige karakteristika, jf. dog §§28-33.”

Det betyder, at du groft sagt kan sammenligne din offentlige ejendomsvurdering med, hvad du kan sælge din bolig for. Er salgspris en del højere, kommer du nok på sigt til at betale mere i ejendomsskat. Nogle steder i landet betyder omlægningen, at boligejere får penge tilbage, fordi de har betalt for meget. Generelt bliver satserne sænket, og alt i alt skal statens indtægter ikke stige.

Tilsammen udgør ejendomsskatter fra boligejerne cirka 19 mia. kr. og øvrige ejendomsskatter cirka 13 mia. kr. – dvs. i alt cirka 32 mia. kr. Som en del af omlægningen af ejendomsskattesystemet bliver betaling af skat for erhvervsgrunde også omlagt. Ejer du en erhvervsejendom, skal du være særlig opmærksom på det.

Din ejerbolig er en god investering

Ejerbolig er bedre end lejebolig

Men selvom ejendomsskatterne nogle steder tynger budgettet, så er alternativet til ejerboligen dyrere. Lejer du en bolig svarende til din ejerbolig, vil huslejen i gennemsnit være en større omkostning, når du trækker afdraget på lån, dvs. opsparingen, fra ydelsen på ejerboligen.

For nørderne kan vi opstille følgende ligning:

Husleje x Tid > (Nettoomkostninger på ejerbolig – Afdrag) x Tid -(minus) Værdistigning over tid

Det er en teknisk måde at vise, at du bør have fast ejendom i din formue.

Har du ikke råd eller lyst til at have en ejerbolig, kan en fritidsbolig være en løsning. Det bedste er dog at eje sin helårsbolig med en værdi svarende til, hvad du kan klare likviditetsmæssigt i din økonomi (dine reserver skal stå i forhold til, den risiko du ønsker at tage).

Ejerbolig er bedre end lejebolig

Fakta om grundskyld og ejendomsskat

19 mia. kr. i grundskyld fra boligejere

I alt betalte boligejerne 18,63 mia. kr. i grundskyld i 2021. Den samlede grundskyld inkluderer ud over betaling fra ejerboliger også betaling fra bl.a. landbrugs-, erhvervs- og udlejningsejendomme, der beløb sig til 10,64 mia. kr. i 2021.

Ejendomsskatterne steg 2,7 pct.

De samlede ejendomsskatter steg i 2021 med 2,7 pct. til 32,4 mia. kr. Ejendomsskatterne består af grundskyld – som i 2021 udgjorde 90 pct. af det samlede provenu – og dækningsafgifter, som betales for bl.a. forretningsejendomme. Ejendomsværdiskatten er ikke en del af ejendomsskatterne, men indgår i de personlige indkomstskatter.

Stigende grundværdi og faldende grundskyldspromille

Den samlede afgiftspligtige grundværdi for samtlige ejendomme i Danmark steg i 2021 med 2,7 pct. til 1.222 mia. kr. og ventes at stige med 2,1 pct. i 2022. Den gennemsnitlige grundskyldspromille faldt fra 26,18 til 26,15 promille fra 2020 til 2021 og ventes at falde til 26,12 promille i 2022.

Loft over skattegrundlaget siden 2003

Reguleringsprocenten har siden 2003 udgjort et loft over stigningen i den afgiftspligtige grundværdi, som er beskatningsgrundlaget. Reguleringsprocenten kan højst udgøre 7 pct. For 2021 var reguleringsprocenten 6,4 pct. for alle ejendomme, og i 2022 er den sat til 2,8 pct. for ejerboliger og 4,4 pct. for øvrige ejendomme.

Ejendomsskatter udgør 3 pct. af de samlede skatter

Ejendomsskatternes andel af Danmarks samlede skatteprovenu har siden 2010 ligget mellem 2,7 og 3,0 pct.

Kilde: Nyt fra Danmarks Statistik – stor forskel på grundskyld.