Mange overvurderer, hvor meget de skal spare op til pension. Folkepension og renters rente giver dig godt halvdelen. Så lidt skal du spare op til pension.

Når du får arbejde, ser du, hvor meget du tjener om måneden og bygger din tilværelse op om det. Du har nogle forventninger til, hvor meget du kommer til at tjene igennem dit arbejdsliv. Din livsindkomst afhænger naturligvis meget af, om du er sygeplejerske, elektriker, ingeniør eller noget fjerde.

Er du gift, påvirker din partners indkomst og forventede livsindkomst også dine valg. Derfor er det meget naturligt at planlægge dine indbetalinger til pension i forhold til, hvor meget du tjener i dag. Det er desværre helt forkert.

I mange pensionsselskaber og banker, som sælger pensionsprodukter, tager rådgivere og deres værktøjer udgangspunkt i indkomsten. Resultatet bliver, at du kommer til at spare mere op til pension end nødvendigt. Det skyldes selvfølgelig at branchen tjener penge på, hvor meget du indbetaler til pension.

Så meget skal du spare op til pension

Så meget har du brug for som pensionist

Du skal i stedet arbejde med dit ønskede forbrug på pensionstidspunktet. Det ønskede forbrug er udtryk for dit maksimale forbrug i pensionsperioden. Så er der selvfølgelig problemet med, at du ikke ved, hvor længe du lever, men det må du gætte på. Et gæt kunne være, ca. 20 år fra du er berettiget til folkepension. Et mere kvalificeret gæt kan tage udgangspunkt i, hvor gamle dine forældre og bedsteforældre blev.

Dit ønskede forbrug består af alle dine omkostninger på pensionstidspunktet. De er ofte meget lavere på pensionstidspunktet end i løbet af arbejdsperioden, der er jo mange udgifter, der falder væk, efterhånden som vi bliver ældre. Fx vil dine udgifter til transport, forsikringer, boliglån, arbejdsløshedsforsikring, fagforening samt ikke mindst børn, som er blevet voksne, blive meget mindre eller helt forsvinde på pensionstidspunktet.

Hvis du går dit budget igennem, får du ret hurtigt et godt overblik over dette. Et meget normalt niveau for udgifterne på pensionstidspunktet for en gennemsnitsfamilie i Danmark er ikke langt fra 300.000 kr.: 150.000 kr. vil være faste udgifter – primært bolig og bil – og 150.000 kr. vil være variable udgifter.

Der er stor variation i tallene selvfølgelig, så du skal tage dine egne tal at arbejde med for at få en reel chance for at vurdere dit opsparingsbehov mere præcist. For eksemplets skyld arbejder vi videre med ovenstående tal.

Behovet for opsparing i eksemplet vil være 6 mio. kr. efter skat i nutidskroner i de 20 år, du vil være på pension. Det er dog nok sådan, at dit forbrug vil falde, efterhånden som du bliver ældre.

Du behøver dog ikke at have sparet 6 mio. kr. op, når du går på pension. Det hænger sammen med, at de penge, du har på pensionstidspunktet, forrentes i pensionsperioden. Du vil som tommelfingerregel kun have brug for 2/3 af de 6 mio. kroner – altså 4 mio. kr.

Dit mål for opsparingen er således 4 mio. kroner.

Den rigtige pensionsopsparing for dig

Få flere artikler som denne

Kan du lide denne artikel? Få vores gratis nyhedsbrev, FinansNYT. Hold dig orienteret om privatøkonomi, og få gode råd til at indrettet dig bedst muligt.

Så lidt skal du spare op til pension

Alle danskere har ret til folkepension. Alene grundbeløbet efter skat vil udgøre omkring 1 mio. kr. Det vil sige, at du fra start af vil mangle 3 mio. kr.

Har du så et hus med friværdi – evt. en smule gæld tilbage – så skal det også lægges til. Er dit hus 1,5 mio. kr. værd, så mangler du kun 1,5 mio. kr. efter skat at spare op.

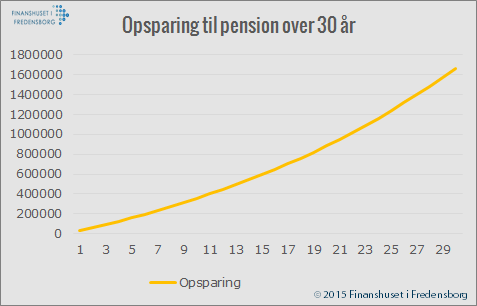

Denne del af opsparingen vil du ofte relativt nemt kunne spare op ved hvert år at indbetale en del af din indkomst til pension. Du har nemmest ved at gøre dette, hvis du har topskat, men alene indbetalinger til aldersopsparing med det maksimale beløb hvert år igennem 30 år (fra du er 40 til 70 år) vil være tilstrækkeligt. Se nedenstående figur.

Lad dig derfor ikke forlede til at spare for meget op i pensionsordninger. De fleste vil have nok ved at spare meget mindre op om året, end pensionsselskaber og banker råder til.

Se, om du sparer for lidt eller for meget om til pension, brug vores pensionsberegner Sparer jeg rigtigt op til pensionen?